利回り5%超えの日本郵政利回りは魅力的ですがトラブル続出の企業の業績はどうなっているのか確認して高配当株の投資先としてどうなのかを確認しました。

この記事でわかること

- 日本郵政グループの2015年〜2021年までの業績

- セグメント毎の利益内容

- 配当金推移の内容

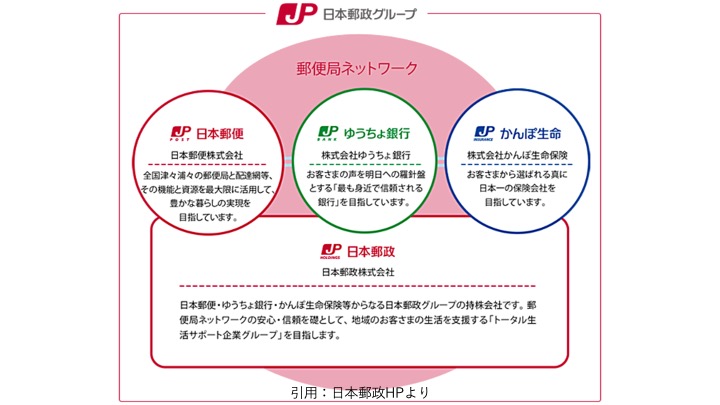

日本郵政のグループ企業は?

日本郵政グループは日本郵便、ゆうちょ銀行、かんぽ生命の株を持っている会社です。

ゆうちょ銀行とかんぽ生命はそれぞれで上場していますが、それらをまとめたグループが日本郵政になります。

日本郵政はサービスを提供するために2万4千からなる郵便局を全国に展開しています。

コンビニ大手のセブンイレブンの店舗数が2万店舗であることを考えると非常に大きな販売網を持つ会社です。

日本郵政の業績

日本郵政の経常収益と経常利益推移が以下のグラフです。

2015年から見ると残念なことに経常収益、経常利益ともに右肩下がりになっています。

日本郵政の決算資料ではかんぽ生命、ゆうちょ銀行などの会社単位での報告ではなく、

- 金融窓口事業

- 郵便・物流事業

- 国際物流事業

の3つに分けて報告されていたのでここでは金融窓口事業、郵便物流事業について確認していきます。

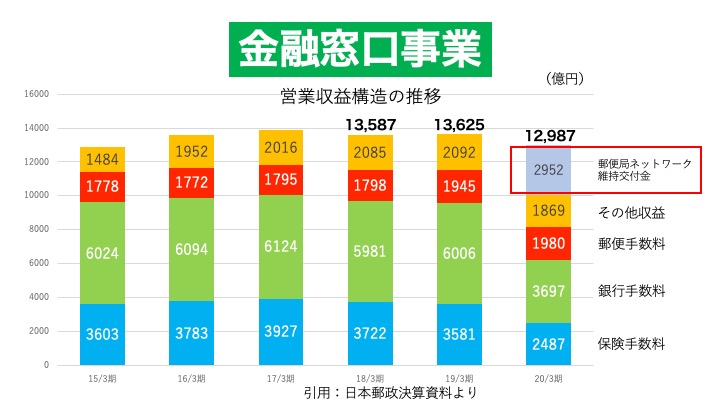

金融窓口事業

金融窓口事業は主にゆうちょ銀行に関わる事業です。営業収益構造は下のグラフの通りとなっています。

数値は決算説明資料から引用しています。

金融窓口事業は保険手数料、銀行手数料、郵便手数料、その他収益となっていて商品の手数料が主な収益源で、2015年からの金融窓口事業の全体収益は横ばいです。

2020年にスポットを当てると銀行手数料と保険手数料の分野で収益を大幅に落としています。2020年の決算短信を確認すると

- かんぽ生命保険の商品の提案を控えた

- 行政処分にともなう保険手数料の減収

- 事業絞り込みによる物販事業の減収

によるもので一連のトラブルによる影響で低下しているようでした。

郵便局ネットワーク維持交付金

2020年の内容で気になる内容が「郵便局ネットワーク維持交付金」です。2019年までは無く2020年から計上されています。

ゆうちょ銀行やかんぽ生命保険で得た手数料を日本郵政に税金を優遇して受け渡しているものです。

全国一律の郵便局のサービスを低下させないために、民間会社といえど採算性の低い郵便局を閉鎖させないための国の措置になります。

税負担も年間200億円軽くなるといった記事もあったので、民間企業でありながら国にも守られている企業と言えます。

そんなこともあり2020年から維持交付金が金融窓口事業の収益になっているわけですが、銀行手数料、保険手数料の収益が落ち込んだ部分をうまくカバーしている状況です。

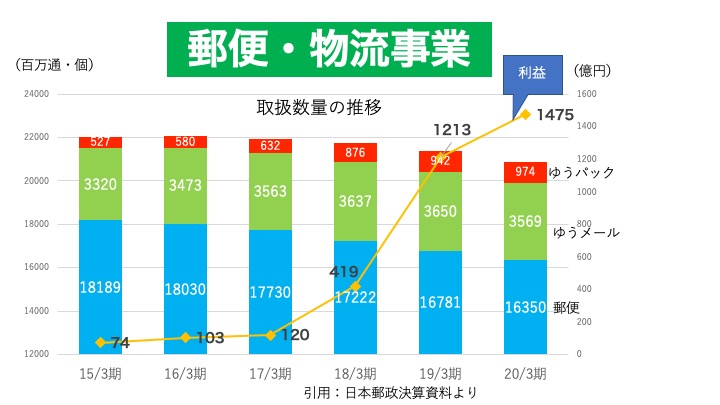

郵便・物流事業

郵便・物流事業は主に郵便局に関わる事業です。

棒グラフは郵便・物流事業における取扱数量をそれぞれ表示していて折れ線グラフが郵便・物流事業の利益を表しています。

郵便・物流事業の取扱数量は多い順に以下の順番です。

- 郵便

- ゆうメール

- ゆうパック

ですが経年推移を見ると、郵便とゆうメールの取扱いが減少していてゆうパックがわずかながら増加しています。

郵便とゆうメールでは年賀状や書類のやりとりが減少している対策としてSNS連携サービスや差し出し・受け取りに関する新規サービスの提供を行ったと決算資料にありましたが、取り扱い増加までには至っていません。

利益を見ると2018年3月期から利益を大きく上げています。各取扱量は減少しているのに利益を大幅に上昇しています。

2018年3月期から利益が上がっている要因

決算資料によると、

①置き配のサービス開始

②要員マネジメントを駆使してコストをコントロール

とありますが、それだけでここまで利益が上がるとも思えないのでもう少し調べてみました。

その他に利益を大きく上昇させた要因を調べていくとその理由は以下の2つでした。

- 2018年に普通郵便料金の改定

- 2019年ゆうパック料金の改定

特にゆうパックの取扱量が増えている時の料金改定の効果が大きく2018年から2019年の利益上昇幅はかなり大きなものになってます。

2021年3月には楽天との事業提携を発表したので、そのシナジー効果としてゆうパックの取り扱い数量が増え、さらなる利益の増加に期待したいです。

楽天とのシナジー効果は?

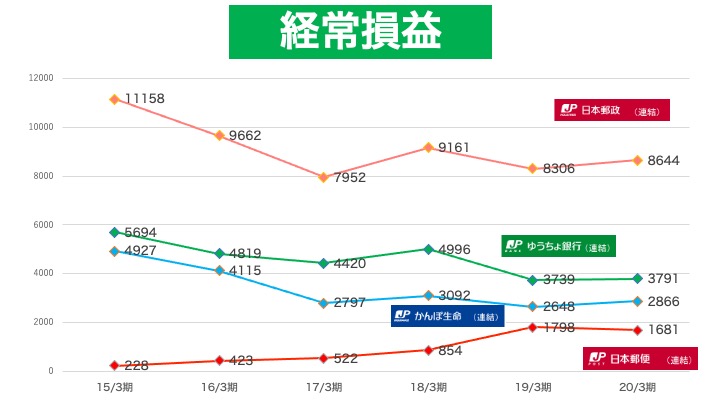

日本郵政全体としてみると喜べない部分もあります。それは郵便・物流事業の利益貢献度が低いことです。

下のグラフは日本郵政グループの経常損益推移です。これを見ると郵便・物流事業の損益は1番下の日本郵便になりますが全体の損益に対する割合は薄いです。

楽天とのシナジー効果は郵便・物流事業内(日本郵便)では業績向上への期待できますが、かんぽ生命、ゆうちょ銀行との利益と比べると額が違いすぎます。日本郵政全体で考えるとシナジー効果としては薄いのでは?と考えてしまいます。

・日本郵便としてはある

・日本郵政グループとしては得られる利益はごく僅か

日本郵政の配当

2018年は特別配当が7円なので2017年から2021年まで1株50円を維持しています。

| 2016年 | 25円 |

|---|---|

| 2017年 | 50円 |

| 2018年 | 57円 |

| 2019年 | 50円 |

| 2020年 | 50円 |

| 2021年 | 50円 |

日本郵政の配当性向目安

日本郵政HPの資料を確認すると2018年までは配当性向50%以上を目安にしていました。

それ以降の配当性向を確認すると、日本郵政HPに配当政策について掲載していたので抜粋します。(2022年1月時点の情報です)

当社は、株主に対する利益の還元を経営上重要な施策の一つとして位置づけ、経営成績に応じた株主への利益還元を継続して安定的に行うことを基本方針としております。

剰余金の配当につきましては、内部留保の充実に留意しつつ、資本効率を意識し、着実な株主への利益還元を実現するため、2026年3月期末までの間は1株当たり年間配当50円を目安に、安定的な1株当たり配当を目指してまいります。

配当性向こそ掲載していませんが2026年3月期まで年間配当は50円維持する意向です。

ただし業績が良くなっていかないと、配当性向は高まってしまいます。そこで過去のEPS(1株利益)推移を確認すると以下の通りになっています。

| 期 | EPS |

| 2016年3月期 | 97.26円 |

| 2017年3月期 | ー |

| 2018年3月期 | 112.97円 |

| 2019年3月期 | 118.57円 |

| 2020年3月期 | 119.64円 |

| 2021年3月期 | 103.44円 |

配当金を維持してもらえたのはありがたいですがEPSで見ると2021年は下げています。2022年は現状業績回復の予定ですが不安は拭えません。

トラブルの多い日本郵政グループ

配当利回り5%前後の日本郵政ですが、2022年の業績は2021年よりは回復する見込みです。

事業規模も大きく配当利回りが高い部分は非常に魅力的ですが、日本郵政に投資をする上で注意する点があります。

それは不祥事が多いということです。「日本郵政」スペース「トラブル」や「不祥事」で検索すると分かりますが過去のトラブルが多発しているのが気になります。

その都度、業務改善に努めると発表していますが企業の体質は簡単に変わるものではないというのが私の個人的な見解です。

そこで働かれる従業員の方は一生懸命に勤務されているので悪くはないのですが、見えない敵である企業体質の改善が見込めるのであれば魅力的な投資先になり得ると思っています。

今後、日本郵政グループがどのように成長していくのか注目です。